欧盟委员会似乎致力于将所有高频交易者置于MiFID II的做市义务中

因此,MiFID II将监管高频交易(HFT)公司。欧盟委员会将把他们变成负责任的公民吗?可能,但是EC的咨询文件在HFT上含糊不清,因此很难确定。

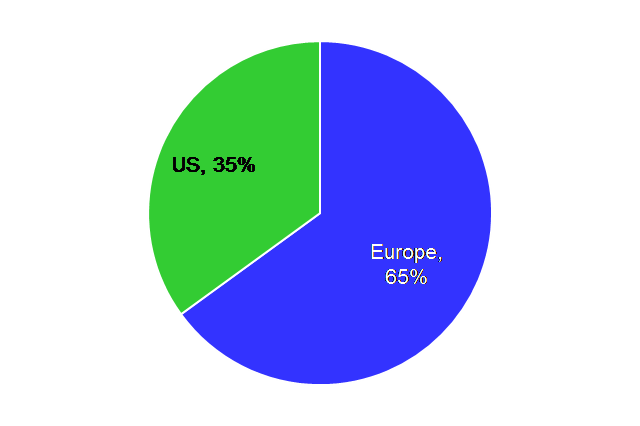

由于许多HFT公司既没有经纪商执照,也没有处理其他人的钱,因此它们目前不受MiFID的监管。根据研究咨询公司TABB Group的估计,今年HFT将占欧洲流动性的40%,因此EC总是很可能扩大MiFID的范围,以包括低延迟交易者。

根据其当前的建议,高频交易者将被归类为自动交易公司的子集,其范围非常广泛地定义为使用算法确定任何交易(包括订单的时间,数量或价格)的任何市场参与者。

但是,欧共体本身并没有对高频交易提出明确的定义,也没有区分通常属于HFT范围内的各种策略,例如电子做市商和统计成规者。

鉴于欧洲证券监管机构委员会(该机构于1月份被欧洲证券和市场管理局所取代,泛欧证券监管机构)此前的磋商,令高频公司类型之间没有区别是令人惊讶的。技术支持的交易创新(包括HFT)的影响。

假设EC可以定义HFT公司,那么他们将如何对其进行改革?

布鲁塞尔似乎想强加给他们老式的做市商责任。在MiFID II咨询文件中,欧盟委员会建议交易所应“确保如果高频交易者在市场上进行交易,则它将继续在适用于类似条件的基础上持续提供该金融工具的流动性。做市商”。

但是在现阶段很难确定这些条件可能是什么,尤其是在大多数使用连续交易模型的订单驱动市场上,做市商没有强制性义务。在EC咨询中没有提及如何定义做市义务或HFT对提供流动性的激励措施。这对于那些可能不得不承担更多风险而对自己没有好处的公司来说并不是一个好兆头。

此外,对所有HFT公司(包括那些策略不专注于提供流动性的stat-arb参与者)承担做市义务,可能会破坏其交易策略的可行性。

交易场所是否已经提供足够的激励来提供流动性?

包括Chi-X Europe,BATS Europe和Turquoise在内的大多数多边贸易机构(MTF)都采用制造商定价机制来鼓励提供流动性,这为被动流动性提供者提供了返利,同时向积极的流动性接受者收取费用。

当然,挑战在于找到一种方法,使公司在所有市场条件下都能提供流动性。

2011年3月1日,纽约泛欧交易所交易所将针对使用专有资本进行交易的公司(即HFT公司)的法国和荷兰蓝筹股推出补充流动性提供商(SLP)计划。根据该计划,选定的公司将必须以最佳出价提供预先选择的一篮子股票的流动性,并提供连续交易期的95%。作为回报,贸易公司将获得SLP指定股票的优惠关税。

欧共体可能正计划施加类似于纽约泛欧交易所交易所的义务,但是目前尚不清楚。

EC到底想实现什么?

通过将HFT置于持续提供流动性的义务之下,欧共体希望避免欧洲重复去年5月的闪电崩盘,5月6日,巨大的算法订单引发了美国股价的突然急剧下跌。电子市场做市商的行为加剧了跌势,电子做市商扩大了报价价差,减少了流动性,其中一些人完全退出了市场。

如果这部分欧洲交易量突然消失,就像在闪崩中一样,可能会导致严重的系统性风险。

只是欧洲正在考虑这个问题?

否。世界各地的市场都在考虑控制HFT活动的最佳方法。

在美国,三个最大的电子做市商 GETCO,Knight Capital和Virtu Financial建议对提供双向市场的公司承担多项责任。监管机构目前正在考虑这些提议,其中包括要求做市商在市场时间内在价差内报价最小期限,并根据股票的价格和每日平均交易价格来报价。这将确保做市商提供的流动性不会太稀薄,并且价格合理。

在亚洲,澳大利亚证券投资委员会在最近的一次咨询中询问市场参与者,电子流动性提供者是否应承担正式义务,以帮助维持有序交易条件。