如何在波动性爆发时为不可避免的市场时刻做好准备

低波动性在市场上听起来很不错。它可以,除非它掩盖或忽略问题。真正的诀窍是为快速和不愉快的目标做准备。

“波动率很少一点一点地回升。当后期周期的看涨叙述脱轨时,它往往会飙升,“Cantor Fitzgerald LP的Peter Cecchini在一封电子邮件中写道。

现在资产价格波动异常低迷,主要央行显示相对政策清晰度,中国刺激措施正在发挥作用,全球经济增长似乎正在缓解而不是下降。MOVE指数的国债波动率与3月20日的历史低点相差不大,而摩根大通全球外汇波动率指数已跌至2014年以来的最低水平.Cboe波动率指数(或VIX)达到自10月以来的最低点。

但摩根士丹利的安德鲁表格是战略家之一,他们警告平静不会持久。

“如果美联储保持温和,数据减弱,波动性将会更高,”Sheets表示,“如果数据有所回升,央行实际上表示我们不会在数据改善的情况下收紧货币,那不会是产生更多的冒险行为?那也是不稳定的。“

去年2月是一个令市场感到意外的举动的一个例子。VIX在整个2017年保持异常低迷,让投资者陷入虚假的自满情绪。在波动期间波动性确实突然出现 - VIX暴涨至2月5日收于37.32点 - 这使得一些短波动产品无法修复。

价格波动的潜在诱因包括全球贸易关系恶化,美联储重新加息,经济衰退或地缘政治冲击等因素。

“美国就业在经济衰退之前总是看起来最好,而且美国的数据得益于赤字支出(不太可能很快结束)和减税(后视镜中的利益)的大规模财政刺激,”Cantor的Cecchini说。

流动性也被Sheets,JPMorgan Chase&Co。的Marko Kolanovic和Societe Generale SA战略家引起关注,他们由Vincent Cassot领导,他们坚持认为,一旦出现麻烦迹象,低流动性将使波动性恶化。

然后,问题是如何处理这种全面但确定的波动性跳跃。

SocGen的策略师写道:“相对价值波动交易是可行的,直到一方最终投降。”他们建议将分散交易倾向于技术,非必需消费品,工业和公用事业股,因为这些行业在波动期间往往会出现大幅波动。他们还表示,由于英国退欧的结果可能会更加影响货币,因此英镑/美元的波动性和英国富时100指数的波动性都会出现长期波动。

Schaeffer投资研究公司的Todd Salamone指出,自2017年以来最大的VIX期货净空头头寸是股票多头的最大风险。

“在这种风险发挥作用之前,情绪需要更加广泛,但历史告诉我几乎可以肯定,当波动性最终出现时,这些投机者将会陷入困境,”萨拉蒙写道。他建议使用期权来管理风险。

'股权收益'

仍然有很多建议可以继续利用当前的环境。

Evercore ISI策略师Dennis Debusschere在一份报告中写道:“只要中央银行的政策保持宽松,即使经济增长有所改善,经济和市场波动仍应保持低位,支持多重扩张和股票进一步上涨。”

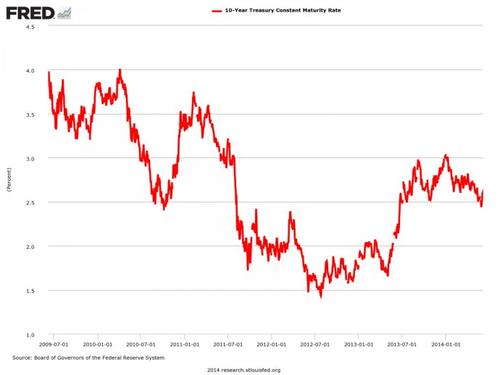

但历史暗示希望事情永远保持冷静可能是一个愚蠢的差事。对于那些将低价波动的世界视为自满情绪的人来说,摩根士丹利的表格将2007年视为一个警示故事 - 那一年你的收益率曲线非常平缓,隐含波动率低。

“市场解释这种动态的方式是,美联储已经停止了徒步旅行,现在将保持政策稳定并且将持续一段时间,经济有点软,”他说,“事情并非如此。”