MLF规模创历史新高 央行降准将继续置换再贷款

10月7日,中国央行宣布自10月15日起下调各大银行存款准备金1%,释放资金部分用于偿还到期的4500亿MLF,除此可再释放增量资金7500亿元。

在这简短的新闻里,我们首先要弄懂什么是存款准备金率和MLF。首先,我们知道银行吸收的存款,是不允许全部贷出去的,假如你吸储了100亿,你贷出去100亿,那么来个几百万的提款要求你的钱就被清空了,然后诱发挤兑,然后你就完蛋了。

但是出于对利润的追求,银行天然有过度放贷的冲动,无非就是这100亿里,我是留5亿还是4亿而已,只要他觉得还算安全,他就会这么干。

但是平时安全的资金储备,一旦碰到风吹草动,超过了平时的提款金额,就会引发剧烈的金融动荡。国家为了避免这种事,就规定了一个法定的存款准备金率,按照这个准备金率,强行把一部分钱冻结,国家替你们保管,以防发生挤兑。

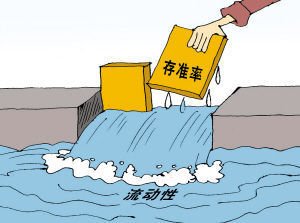

所以当提升存款准备金率的时候,银行手中能动用的钱就会变少,当降低存款准备金率的时候,银行手中能动用的钱就会变多,这次降低存款准备金率1%,释放出来的资金大概是1.2万亿。

降准的意思,就是在不印钞票的基础上,增加社会上的货币供应,他不同于改变利息,没有增减资金的成本,只是单纯的增加货币数量而已,通常用来缓解钱荒。

那么什么是MLF呢,因为改变利率或者存款准备金率的动作都过大,不适合频繁使用,那么央行为了熨平经济波动,更频繁的干涉货币市场,就推出了麻辣粉(MLF)。

MLF的学名是中期借贷便利,他的主体是央行,对象是商业银行、政策银行等,操作手法是以竞标的方式,各银行拿国债或者各种优质债权抵押,从央行获得现金。这个MLF的目的是为了方便央行放水和收水,因为他可以自定数量、自定放贷时间,对货币收放由心。

这次的降准说明里也明确说了,这次释放的货币大概1.2万亿,其中4500亿直接拿来偿还到期的MLF了,释放的增量资金大概是7500亿。而被央行收回的4500亿,他觉得合适的时候,还会直接拿出来再放出去。

MLF规模创历史新高

近两年来,MLF已成为央行向银行体系注入流动性的重要货币政策工具,MLF余额不断增大,多次创历史新高,MLF利率也在上升。

10月8日下午,央行公告称,2018年9月,为维护银行体系流动性合理充裕,结合金融机构流动性需求,人民银行对金融机构开展MLF操作共4415亿元,期限1年,利率为3.30%。9月末MLF余额为53830亿元。自2015年末至2017年末,MLF余额分别为6658亿元、34573亿元、45215亿元。

央行再贷款工具也创下新高。10月8日,央行公告,为满足金融机构临时性流动性需求,9月对金融机构开展SLF操作共474.7亿元,其中隔夜0.2亿元、7天134.5亿元、1个月340亿元;9月末SLF余额为474.5亿元。央行称,SLF利率发挥了利率走廊上限的作用,有利于维护货币市场利率平稳运行。另外,9月对国开行、进出口银行、农发行三家银行净增加PSL共125亿元,9月末PSL余额为32371亿元。

央行此次向银行投放资金,用零成本的降准资金替代利率较高的MLF资金。即使此次降准对冲10月MLF到期后,MLF余额仍有49315亿,处于历史高位。

MLF余额快速增长,使得货币政策操作空间愈发逼仄。今年6月,央行扩大了MLF担保品范围,新纳入不低于AA级的小微企业、绿色和“三农”金融债券,AA+、AA级公司信用类债券(优先接受涉及小微企业、绿色经济的债券),优质的小微企业贷款和绿色贷款。

“之前市场上的MLF已经太多了,多到缺少抵押物的地步,所以降准是市场一直预期的动作。”东方资产首席经济学家吴庆认为,央行此次并不是为了为市场注入流动性,而重在调整结构。调整之后,MLF下降,为央行未来滴灌做准备。未来,市场可能会出现流动性紧缺的问题,央行还会用MLF等更加及时的预调微调的工具来随时调节流动性。

中金公司认为,用降准来替代央行再贷款工具是一个结构性“再平衡”,降低了维持大规模超9万亿元再贷款工具以及进行公开市场操作的各项成本。长期来看,中国基础货币的相对规模有进一步下降的空间,因为与(除日本外)其他主要经济体相比,中国基础货币(相对GDP)的规模仍然偏高。

降准影响可投放信贷规模

降准资金将如何流入实体经济?

一位华南资深银行业内人士表示,通过资产抵押进行再贷款的货币投放形式有上限。MLF余额上涨太快,若抵押品评级存疑,客观上会影响货币信用。从流动性上讲,MLF是三个月以上的中期资金,操作成本也比较高。存款准备金算多年以来外汇占款对应货币投放的“蓄水池”。从信用传导路径上,降准直接影响表内可投放信贷规模,MLF则是先流向银行间市场。